มนุษย์เงินเดือนที่ตัดสินใจกู้เงินซื้อบ้านกับธนาคาร แน่นอนว่าต้องขอข้อเสนอดอกเบี้ยถูกไว้ก่อน ดังนั้นช่วง 3 ปีแรกของการผ่อนบ้าน รูปแบบของดอกเบี้ยที่เจอจะเป็นลักษณะดอกเบี้ยคงที่ (MRR) หลังจากนั้นอัตราดอกเบี้ยจะเข้าสู่ภาวะดอกเบี้ยลอยตัว (MLR) ทันที เหตุนี้จึงทำให้มนุษย์เงินเดือนหลายคนหาทางออกเพื่อไม่ต้องแบกรับภาระดอกเบี้ยที่ผันแปรไปตามเศรษฐกิจและข้อกำหนดของธนาคารแห่งประเทศไทย ด้วยการขอยื่น Refinance กับธนาคารใหม่ หรือไม่ก็ทำการ Retention ทำธนาคารเดิม ซึ่งหลายคนอาจกำลังสับสนว่าการ Refinance กับการ Retention บ้านนั้นคืออะไร ต่างกันแค่ไหน และการผ่อนแบบไหนคุ้มค่ากว่ากัน

การรีไฟแนนซ์บ้านกับรีเทนชั่นธนาคารเดิม

โดยปกติแล้วเมื่อดอกเบี้ยบ้านปรับสูงขึ้นวิธีการลดดอกเบี้ยจะมีอยู่ 2 วิธีด้วยกัน ได้แก่

- ขอลดดอกเบี้ยบ้านกับธนาคารใหม่ (รีไฟแนนซ์ - Refinance)

- ขอลดดอกเบี้ยบ้านกับธนาคารเดิม (รีเทนชั่น - Retention)

รีไฟแนนซ์ (Refinance)คืออะไร

รีไฟแนนซ์หรือ Refinance คือ การขอยื่นกู้สินเชื่อบ้านกับธนาคารใหม่ เพื่อให้ได้อัตราดอกเบี้ยบ้านต่ำลง ซึ่งจะช่วยให้ยอดผ่อนต่อเดือนน้อยลงและผ่อนบ้านหมดไวยิ่งขึ้น

ข้อดีของการรีไฟแนนซ์ ได้แก่ การลดภาระหนี้สิน ประหยัดดอกเบี้ย ปรับปรุงสภาพคล่องทางการเงิน และสามารถจัดการกับหนี้สินได้อย่างมีประสิทธิภาพมากขึ้น อย่างไรก็ตาม การรีไฟแนนซ์อาจมีค่าใช้จ่ายเพิ่มเติม เช่น ค่าธรรมเนียมการโอนสินทรัพย์ ค่าประเมินราคา และค่าธรรมเนียมอื่นๆ ดังนั้น ลูกหนี้ควรคำนวณและเปรียบเทียบต้นทุนทั้งหมดก่อนตัดสินใจรีไฟแนนซ์

นอกจากนี้ การรีไฟแนนซ์อาจส่งผลกระทบต่อคะแนนเครดิตในระยะสั้น เนื่องจากการสมัครสินเชื่อใหม่จะถูกบันทึกไว้ในประวัติเครดิต และการปิดบัญชีเดิมอาจลดอายุเฉลี่ยของบัญชีลง โดยรวมแล้ว การรีไฟแนนซ์เป็นทางเลือกที่น่าสนใจสำหรับผู้ที่ต้องการปรับปรุงสถานะทางการเงินและจัดการหนี้สินได้อย่างมีประสิทธิภาพมากขึ้น

รีเทนชั่น (Retention) คืออะไร

รีเทนชั่นหรือ Retention คือ การขอลดอัตราดอกเบี้ยบ้านกับธนาคารเดิม เมื่อคุณผ่อนบ้านในอัตราดอกเบี้ยคงที่จนครบ 3 ปีหรือตามกำหนดในสัญญาแล้ว จะสามารถทำการยื่นเรื่องกับธนาคารเดิมที่ตนเองกู้บ้านเพื่อขอต่อรองอัตราดอกเบี้ยในเรทต่ำได้

การขอลดอัตราดอกเบี้ยบ้านมักจะเกิดขึ้นเมื่ออัตราดอกเบี้ยในตลาดลดลงอย่างมีนัยสำคัญ หรือเมื่อผู้กู้มีสถานะทางการเงินที่ดีขึ้นอย่างมีนัยสำคัญ เช่น มีรายได้เพิ่มขึ้น มีคะแนนเครดิตที่ดีขึ้น หรือมีหลักประกันที่มากขึ้น ในกรณีเช่นนี้ ผู้กู้สามารถใช้ข้อมูลเหล่านี้เป็นข้ออ้างในการเจรจาขอลดอัตราดอกเบี้ยกับสถาบันการเงิน

หากได้รับการอนุมัติการลดอัตราดอกเบี้ย ผู้กู้จะได้รับประโยชน์จากการลดภาระค่าใช้จ่ายในการผ่อนชำระหนี้รายเดือน และประหยัดดอกเบี้ยในระยะยาว ซึ่งจะช่วยให้สามารถจ่ายคืนเงินกู้ได้เร็วขึ้น อย่างไรก็ตาม การขอลดอัตราดอกเบี้ยบ้านอาจมีค่าธรรมเนียมเพิ่มเติม เช่น ค่าธรรมเนียมการรีไฟแนนซ์ หรือค่าใช้จ่ายอื่น ๆ ดังนั้น ผู้กู้ควรคำนวณและเปรียบเทียบต้นทุนทั้งหมดก่อนตัดสินใจ

นอกจากนี้ การขอลดอัตราดอกเบี้ยบ้านอาจส่งผลกระทบต่อคะแนนเครดิตในระยะสั้น เนื่องจากการยื่นคำขอจะถูกบันทึกไว้ในประวัติเครดิต และอาจมีผลต่ออายุเฉลี่ยของบัญชีด้วย โดยรวมแล้วการขอลดอัตราดอกเบี้ยบ้านกับธนาคารเดิมเป็นทางเลือกที่น่าสนใจสำหรับผู้ที่ต้องการลดภาระค่าใช้จ่ายและประหยัดดอกเบี้ยในระยะยาว

ความแตกต่างของการรีไฟแนนซ์กับรีเทนชั่น

รีไฟแนนซ์ (Refinance) กับรีเทนชั่น (Retention) เป็นกระบวนการทางการเงินที่มีจุดมุ่งหมายคล้ายคลึงกันในการปรับปรุงเงื่อนไขการกู้ยืมเงินให้ดีขึ้น แต่มีความแตกต่างที่สำคัญดังนี้

| ความแตกต่าง | รีไฟแนนซ์ (Refinance) | รีเทนชั่น (Retention) |

|---|---|---|

|

มีวัตถุประสงค์เพื่อกู้ยืมเงินจากแหล่งใหม่เพื่อนำมาชำระหนี้เดิมทั้งหมด โดยมักได้รับเงื่อนไขที่ดีกว่าเดิม เช่น อัตราดอกเบี้ยที่ต่ำกว่า ระยะเวลาผ่อนชำระนานขึ้น หรือจำนวนเงินผ่อนชำระรายเดือนลดลง | มีวัตถุประสงค์เพื่อขอลดอัตราดอกเบี้ยของสัญญาเดิมที่มีอยู่กับสถาบันการเงินปัจจุบัน โดยไม่มีการกู้ยืมเงินใหม่หรือเปลี่ยนสถาบันการเงิน |

|

ต้องผ่านกระบวนการสมัครกู้ยืมเงินใหม่ทั้งหมด รวมถึงการประเมินสินเชื่อและการอนุมัติจากสถาบันการเงินใหม่ | เป็นการเจรจากับสถาบันการเงินปัจจุบันเพื่อขอลดอัตราดอกเบี้ย โดยไม่จำเป็นต้องผ่านกระบวนการสมัครกู้ยืมเงินใหม่ทั้งหมด |

|

จะมีการปิดบัญชีสินเชื่อเดิมและทำสัญญาสินเชื่อใหม่ สัญญาเดิมจะถูกยกเลิกและไม่มีผลบังคับใช้อีกต่อไป | สัญญาเดิมยังคงมีผลบังคับใช้ต่อไป เพียงแต่มีการเปลี่ยนแปลงอัตราดอกเบี้ยเท่านั้น |

|

อาจมีค่าใช้จ่ายเพิ่มเติม เช่น ค่าธรรมเนียมการโอนสินทรัพย์ ค่าประเมินราคา และค่าธรรมเนียมอื่นๆ ที่เกี่ยวข้องกับการกู้ยืมใหม่ | มักจะมีค่าใช้จ่ายน้อยกว่าหรือไม่มีค่าใช้จ่ายเพิ่มเติม เนื่องจากเป็นเพียงการเจรจาปรับเปลี่ยนอัตราดอกเบี้ยภายใต้สัญญาเดิม |

|

อาจส่งผลกระทบต่อคะแนนเครดิตในระยะสั้น เนื่องจากการสมัครสินเชื่อใหม่จะถูกบันทึกไว้ในประวัติเครดิต | มีผลกระทบต่อคะแนนเครดิตน้อยกว่า เนื่องจากไม่ได้มีการสมัครสินเชื่อใหม่หรือเปิดบัญชีใหม่ |

ทำไมต้องขอลดดอกเบี้ยบ้าน

การขอลดอัตราดอกเบี้ยบ้าน หรือ รีเทนชั่น (Retention) เป็นทางเลือกที่น่าสนใจสำหรับผู้ที่มีสินเชื่อบ้านในปัจจุบัน ด้วยเหตุผลหลักดังต่อไปนี้

- ลดภาระค่าใช้จ่ายรายเดือน เมื่ออัตราดอกเบี้ยลดลง ก็จะส่งผลให้จำนวนเงินที่ต้องจ่ายผ่อนชำระรายเดือนลดลงด้วย ช่วยให้มีเงินเหลือใช้จ่ายในส่วนอื่น ๆ มากขึ้น ซึ่งเป็นประโยชน์โดยเฉพาะในช่วงเศรษฐกิจถดถอยหรือรายได้ลดลง

- ประหยัดดอกเบี้ยในระยะยาว การลดอัตราดอกเบี้ยจะช่วยให้ประหยัดเงินดอกเบี้ยที่ต้องจ่ายไปในระยะยาวได้เป็นจำนวนมาก ซึ่งจะทำให้สามารถชำระหนี้ได้เร็วขึ้นหรือใช้เงินในส่วนที่ประหยัดได้สำหรับวัตถุประสงค์อื่น ๆ

- ไม่ต้องเปลี่ยนสัญญา การขอลดอัตราดอกเบี้ยบ้านกับธนาคารเดิมไม่ได้มีการเปลี่ยนแปลงสัญญาเดิม จึงไม่มีค่าธรรมเนียมหรือค่าใช้จ่ายเพิ่มเติมมากนัก ซึ่งแตกต่างจากการรีไฟแนนซ์บ้านที่อาจมีค่าธรรมเนียมสูง

- ไม่กระทบคะแนนเครดิต เนื่องจากเป็นเพียงการเจรจากับสถาบันการเงินเดิม จึงไม่ถือว่าเป็นการสมัครสินเชื่อใหม่ จึงมีผลกระทบต่อคะแนนเครดิตน้อยกว่าการรีไฟแนนซ์

- สะดวกและรวดเร็ว กระบวนการขอลดอัตราดอกเบี้ยบ้านมักจะสะดวกและรวดเร็วกว่าการรีไฟแนนซ์ เนื่องจากไม่ต้องผ่านขั้นตอนการสมัครสินเชื่อใหม่ทั้งหมด

ขั้นตอนการขอรีไฟแนนซ์ และขั้นตอนการขอลดดอกเบี้ย

ขั้นตอนขอรีไฟแนนซ์บ้านธนาคารเดิม

8 ขั้นตอนในการรีไฟแนนซ์บ้าน (Refinance) ขอลดดอกเบี้ยบ้าน

- ติดต่อกับธนาคารเดิมเพื่อขอรายการสรุปยอดหนี้สินเชื่อบ้าน โดยค่าใช้จ่ายในขั้นนี้ขึ้นอยู่กับธนาคารนั้น ๆ บางธนาคารอาจไม่มีค่าใช้จ่าย

- หลังจากได้รายการยอดหนี้ที่ต้องการแล้ว นำเอกสารดังกล่าวไปยื่นขอรีไฟแนนซ์บ้านกับธนาคารใหม่ (ในกรณีที่คุณพิจารณาแล้วว่าการรีเทนชั่นอาจจะคุ้มกว่าก็สามารถยื่นกับธนาคารเดิมได้)

- เจ้าหน้าที่จะประเมินมูลค่าบ้านหรือทรัพย์สินที่เราต้องการรีไฟแนนซ์

- รอฟังผลการอนุมัติจากธนาคาร

- หากได้รับการอนุมัติสินเชื่อแล้ว ให้ดำเนินการติดต่อกับธนาคารเก่านัดวันไถ่ถอนที่สำนักงานที่ดิน นำเอกสารไปไถ่ถอนบ้านจากสินเชื่อเดิม คิดยอดที่ต้องจ่ายเป็นเงินต้นบวกดอกเบี้ย (นับจนถึงวันไถ่ถอน)

- ติดต่อกับธนาคารใหม่ที่ต้องการรีไฟแนนซ์บ้าน เพื่อทำสัญญาสินเชื่อใหม่ โดยนัดวันทำสัญญาและโอนบ้านที่ใช้จำนอง อย่าลืมนัดทั้ง 2 ธนาคารมาภายในวันเดียวกัน เพื่อชำระหนี้

- ไปที่สำนักงานที่ดิน ณ เขตที่ตั้งของทรัพย์สิน เพื่อทำเรื่องโอนกรรมสิทธิ์ โดยมีเจ้าหน้าที่จากทั้งสองธนาคารไปด้วย

- มอบโฉนดที่ได้มาจากสำนักงานที่ดินให้กับธนาคารใหม่ เป็นอันเสร็จสิ้น

ขอลดดอกเบี้ยบ้านกับธนาคารเดิม

- เตรียมเอกสารในการทำเรื่อง ได้แก่ สัญญาเงินกู้ ทะเบียนบ้าน และบัตรประชาชนของผู้กู้

- เข้าไปทำเรื่องเจรจาต่อรองขอลดอัตราดอกเบี้ย กับธนาคารที่ได้ทำการผ่อนชำระบ้านอยู่

- รอผลการพิจารณาอนุมัติ ซึ่งมักจะไม่นานประมาณ 7 วันทำการ

- อาจจะต้องเสียค่าธรรมเนียมเล็กน้อย แค่ประมาณ 1-2% ของวงเงินกู้

คำนวณความคุ้มค่าระหว่าง Retention VS Refinance

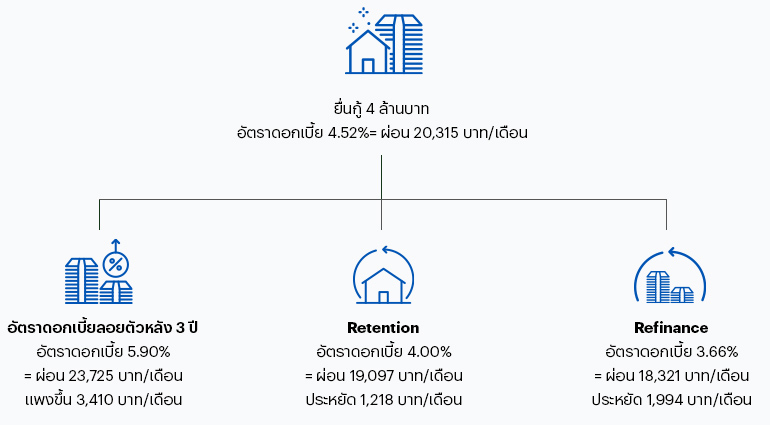

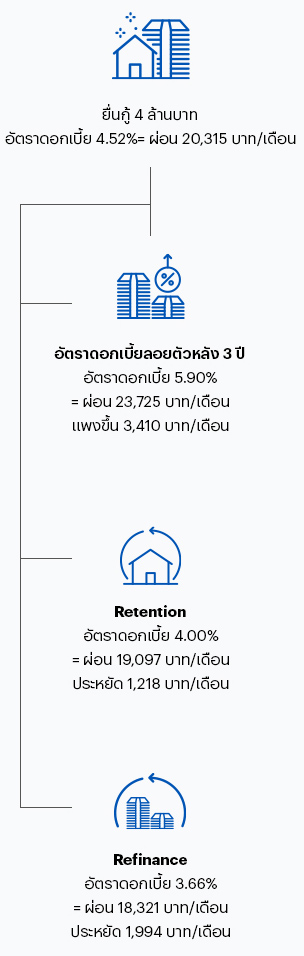

เมื่อเข้าใจความหมายและวัตถุประสงค์ของทั้งสองคำแล้ว ถึงเวลาที่มนุษย์เงินเดือนมาค้นหาคำตอบความคุ้มค่าของวิธีการยื่นเรื่องกับธนาคารเพื่อให้ได้อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยในเรทต่ำ ดังตัวอย่าง

นายแสนกู้เงินซื้อบ้านโครงการสิริ เพลส ราชพฤกษ์-นครอินทร์ ราคา 4 ล้านบาท โดยยื่นกู้กับธนาคาร โดยมีอัตราดอกเบี้ยเฉลี่ยปีละ 4.52% ผ่อนเดือนละ 20,315 บาท และตัดสินใจทำการ Retention ดอกเบี้ยบ้านกับธนาคารเดิมจะได้อัตราดอกเบี้ยลดลงเหลือปีละ 4.00% ทำให้มียอดผ่อนลดลงเหลือเดือนละ 19,097 บาท ทำให้ประหยัดไป 1,218 บาท/เดือน

นางสิริกู้เงินซื้อบ้านโครงการอณาสิริ ติวานนท์-ศรีสมาน ในราคา 5.59 ล้านบาท โดยยื่นกู้กับธนาคารเดิม โดยมีอัตราดอกเบี้ยเฉลี่ยปีละ 4.52% ผ่อนเดือนละ 28,390 บาท และตัดสินใจทำการ Refinance กับธนาคารใหม่จะได้อัตราดอกเบี้ยลดลงเหลือปีละ 3.66% ทำให้มียอดผ่อนลดลงเหลือเดือนละ 25,603 บาท ทำให้ประหยัดไป 2,787 บาท/เดือน

จากตัวอย่างข้างต้น ทำให้เห็นว่าวิธีการขออัตราดอกเบี้ยบ้านในเรทต่ำกับธนาคารด้วยการ Refinance นั้นทำให้มีเงินประหยัดต่อเดือน และคุ้มค่ามากกว่าการ Retention ดอกเบี้ยบ้านกับธนาคารเดิม

สรุปข้อดี ข้อเสียของ Retention VS Refinance

| รีเทนชั่น Retention | รีไฟแนนซ์ Refinance |

|---|---|

|

ข้อดี

|

ข้อดี

|

|

ข้อเสีย ได้ลดอัตราดอกเบี้ยไม่เยอะ โดยอัตราดอกเบี้ยจะเป็นไปตามที่ธนาคารกำหนด |

ข้อเสีย

|

สรุปเกี่ยวกับการรีไฟแนนซ์ กับรีเทนชั่น หรือการขอลดดอกเบี้ยบ้านกับธนาคารเดิม

รีไฟแนนซ์กับรีเทนชั่นล้วนเป็นทางเลือกที่น่าสนใจสำหรับผู้ที่กำลังผ่อนบ้านและต้องการปรับปรุงเงื่อนไขการผ่อนชำระหนี้ให้เหมาะสมกับสถานการณ์ทางการเงินของตนเองมากขึ้น โดยการรีไฟแนนซ์ เหมาะกับผู้กู้ที่ต้องการให้เงินงวดผ่อนชำระต่ำลง ในขณะที่การขอลดดอกเบี้ยบ้านกับธนาคารเดิม หรือ ที่เรียกว่าการรีเทนชั่นนั้น เหมาะสำหรับผู้กู้ที่มีประวัติการชำระหนี้ดี มีรายได้มั่นคง และมีความสัมพันธ์ที่ดีกับธนาคาร ซึ่งเปิดโอกาสให้เจรจาและขอปรับเงื่อนไขได้โดยไม่ต้องเสียค่าใช้จ่ายและเวลาในการดำเนินการมากเท่ารีไฟแนนซ์

ทั้งนี้การเลือกรีไฟแนนซ์หรือรีเทนชั่น ควรประเมินสถานการณ์อย่างรอบคอบ เปรียบเทียบข้อดีข้อเสีย และเลือกวิธีที่เหมาะสมกับความต้องการ สถานการณ์ และเงื่อนไขส่วนตัวของผู้ขอกู้จะดีที่สุด

Refinance VS Retention จะย้าย หรือ อยู่เดี๋ยวดูกัน! : The Finance เชี่ยว EP. 20

คำถามที่พบบ่อย

Q :

ขอปรับลดดอกเบี้ยบ้านได้กี่ครั้ง

A :

ถ้าหากผู้กู้มีประวัติการชำระหนี้ที่ดี ไม่เคยชำระล่าช้า ตามปกติแล้วธนาคารอาจพิจารณาให้สามารถทำการรีเทนชั่นได้ทุก 3 ปี โดยต้องเข้าไปติดต่อธนาคารหรือสถาบันการเงินตามขั้นตอนที่กล่าวไปข้างต้น แต่หากว่าวงเงินเหลือต่ำกว่า 1,000,000 บาท ในบางกรณีอาจจะขอรีเทนชั่นไม่ได้ แนะนำให้ติดต่อสอบถามเงื่อนไขกับธนาคารเพิ่มเติม

Q :

รีไฟแนนซ์ก่อนครบ 3 ปีได้ไหม

A :

ได้ แต่ในกรณีที่เรารีไฟแนนซ์บ้านโดยยังไม่ครบกำหนด 3 ปี จะมีค่าปรับประมาณ 3% ของวงเงินกู้ ขึ้นอยู่กับนโยบายของแต่ละธนาคาร ดังนั้นผู้กู้จึงไม่ควรรีบรีไฟแนนซ์ก่อน 3 ปี

Q :

การขอรีเทนชั่นใช้เวลาเท่าไหร่

A :

การขอรีเทนชั่นกับธนาคารเดิมจะใช้ระยะเวลาประมาณ 7 วันทำการ

Q :

การขอลดดอกเบี้ยกับธนาคารเดิมเสียค่าใช้จ่ายไหม

A :

การขอลดดอกเบี้ยบ้านธนาคารเดิม หรือ Retention จะมีค่าธรรมเนียมอยู่ที่ 1-2% ของวงเงินกู้ที่เหลืออยู่ หรือตามเงื่อนไขที่ธนาคารกำหนด

A :

การรีไฟแนนซ์บ้านจะมีค่าใช้จ่ายหลักๆ อยู่ 3 รายการ ได้แก่

- ค่าปรับกรณีไถ่ถอนหลักประกันบ้าน ทาวน์โฮม คอนโดก่อนกำหนด

- ค่าใช้จ่ายในการขอรีไฟแนนซ์ กับธนาคารอื่น

- ค่าใช้จ่ายที่เกิดขึ้น ณ กรมที่ดิน

บทความที่เกี่ยวข้องกับ “สินเชื่อและการเงิน”

คู่มืออสังหาฯยอดนิยม

-

อัตราดอกเบี้ยรีไฟแนนซ์ (Refinance) บ้าน คอนโด 2568 ที่ไหนดี | แสนสิริ อ่านเพิ่มเติม >

-

ซื้อบ้านควรหันทิศไหนดี ทิศใต้หรือทิศเหนือตามฮวงจุ้ย อ่านเพิ่มเติม >

-

ไถ่ถอนจำนองคืออะไร มีขั้นตอนอะไรบ้าง เรื่องที่คนกู้บ้านต้องรู้ อ่านเพิ่มเติม >

-

รถไฟฟ้าสายสีม่วง เชื่อมต่อโครงการน่าอยู่ใจกลางเมืองและปริมณฑล อ่านเพิ่มเติม >

-

10 วิธีล้างเครื่องซักผ้า ถังซักผ้า ด้วยตนเองเพื่อกำจัดคราบสกปรก อ่านเพิ่มเติม >

บทความที่เกี่ยวข้องกับ “สินเชื่อและการเงิน”

อัตราดอกเบี้ยรีไฟแนนซ์ (Refinance) บ้าน คอนโด 2568 ที่ไหนดี

ดอกเบี้ยรีไฟแนนซ์ บ้าน คอนโด (Refinance) ปี 2568 ธนาคารไหนดี เปรียบเทียบอัตราดอกเบี้ยจากธนาคารชั้นนำ และเครื่องมือคำนวณเงินกู้เบื้องต้น

บ้านดีมีดาวน์ ยังไม่จบ เมื่อได้รู้ข้อเสนอสุดพิเศษเพื่อคนซื้อบ้าน

พบข้อเสนอทำให้คนซื้อบ้านสัมผัสบ้านดีมีดาวน์ ซื้อบ้านตอนนี้รับข้อเสนอฟรีดาวน์ จาก 3 ตัวเลือกและโปรโมชันจากโครงการบ้านและทาวน์โฮม

อัตราดอกเบี้ยบ้าน ล่าสุด อัปเดต ปี 2568 ทั้งสินเชื่อบ้าน - คอนโด

อัตราดอกเบี้ยบ้าน ล่าสุด อัปเดตประจำปี 2568 จากธนาคารชั้นนำ พร้อมสาระความรู้เกี่ยวกับดอกเบี้ยบ้าน และเครื่องมือคำนวณเงินกู้เบื้องต้น

อัตราดอกเบี้ยรีไฟแนนซ์ (Refinance) บ้าน คอนโด 2568 ที่ไหนดี

ดอกเบี้ยรีไฟแนนซ์ บ้าน คอนโด (Refinance) ปี 2568 ธนาคารไหนดี เปรียบเทียบอัตราดอกเบี้ยจากธนาคารชั้นนำ และเครื่องมือคำนวณเงินกู้เบื้องต้น

บ้านดีมีดาวน์ ยังไม่จบ เมื่อได้รู้ข้อเสนอสุดพิเศษเพื่อคนซื้อบ้าน

พบข้อเสนอทำให้คนซื้อบ้านสัมผัสบ้านดีมีดาวน์ ซื้อบ้านตอนนี้รับข้อเสนอฟรีดาวน์ จาก 3 ตัวเลือกและโปรโมชันจากโครงการบ้านและทาวน์โฮม

บทความที่เกี่ยวข้องกับ “สินเชื่อและการเงิน”

คู่มืออสังหาฯยอดนิยม

-

อัตราดอกเบี้ยรีไฟแนนซ์ (Refinance) บ้าน คอนโด 2568 ที่ไหนดี | แสนสิริ อ่านเพิ่มเติม >

-

ซื้อบ้านควรหันทิศไหนดี ทิศใต้หรือทิศเหนือตามฮวงจุ้ย อ่านเพิ่มเติม >

-

ไถ่ถอนจำนองคืออะไร มีขั้นตอนอะไรบ้าง เรื่องที่คนกู้บ้านต้องรู้ อ่านเพิ่มเติม >

-

รถไฟฟ้าสายสีม่วง เชื่อมต่อโครงการน่าอยู่ใจกลางเมืองและปริมณฑล อ่านเพิ่มเติม >

-

10 วิธีล้างเครื่องซักผ้า ถังซักผ้า ด้วยตนเองเพื่อกำจัดคราบสกปรก อ่านเพิ่มเติม >